Подходы к формированию портфелей ценных бумаг

Формирование портфеля ценных бумаг — это процесс создания определенной структуры портфеля, т. е. составление комбинации различных видов ценных бумаг с определенной целью.

Основными принципами формирования портфеля ценных бумаг являются:

1. доходность; 2. рост капитала; 3. безопасность; 4. ликвидность.

Процесс формирования портфеля ценных бумаг состоит из следующих этапов:

1. Определение целей создания портфеля и приоритетов инвестора.

Первый этап включает в себя:

- выбор типа портфеля и определение его характера;

- оценку уровня портфельного инвестиционного риска;

- оценку минимальной прибыли;

- оценку допустимых для инвестора отклонений от ожидаемой прибыли и т. д.

2. Создание портфеля, выбор тактики управления портфелем. Второй этап включает в себя:

- моделирование структуры портфеля;

- оптимизацию структуры портфеля.

3. Постоянное изучение и анализ факторов, которые могут вызвать изменения в структуре портфеля (мониторинг).

4. Оценка портфеля, т. е. определение дохода и риска портфеля и сравнение этих показателей с аналогичными показателями по всему рынку ценных бумаг.

Все этапы процесса формирования портфеля тесно связаны между собой.

Как уже отмечалось, целями формирования портфелей ценных бумаг могут быть: 1) получение дохода (например регулярное получение дивидендов или процентов); 2) сохранение капитала; 3) обеспечение прироста капитала на основе повышения курса ценных бумаг. Инвестор может выбрать какую-то одну цель или несколько целей одновременно. В связи с этим он формирует одноцелевой портфель ценных бумаг или сбалансированный по целям.

Состав портфеля ценных бумаг зависит не только от целей инвестора, но и от его характера. В мировой практике предусмотрена следующая классификация типов потенциальных инвесторов:

| Тип инвестора | Цель инвестирования |

|---|---|

| консервативные | безопасность вложений |

| умеренно агрессивные | безопасность вложений + доходность |

| агрессивные | доходность + рост вложений |

| опытные | доходность + рост вложений + ликвидность |

| изощренные | максимальная доходность |

Цель консервативных инвесторов — безопасность вложений. Умеренно агрессивные инвесторы стремятся не только сохранить вложенный капитал, но получить на него доход, пусть небольшой. Агрессивные инвесторы не довольствуются процентами от вложенных средств, а пытаются добиться приращения капитала. Опытные инвесторы постараются обеспечить и прибыль, и увеличение капитала, и ликвидность ценных бумаг, т. е. быструю их реализацию на рынке в случае необходимости. Цель изощренных инвесторов — получение максимальных доходов.

Портфель ценных бумаг может быть ориентирован в большей мере на надежность (консервативный) или на доходность (агрессивный). В портфель должны входить как надежные, но менее доходные, так и рискованные, но более прибыльные бумаги различных эмитентов, отраслей, видов.

Выбор ценных бумаг инвесторами осуществляется с помощью методов, рассмотренных нами в 3.5. В первую очередь они анализируют перспективы той отрасли, в которой работает компания, чьи акции вызвали интерес. Затем выясняется положение на рынке этой компании, после чего анализируется цена ее акций.

Производится анализ, насколько она выше цен на акции других предприятий этой отрасли; у какого из предприятий наилучшие рыночные перспективы. Выясняется соотношение цены акции и выплачиваемого по ним дивиденда. Определяется, через сколько лет вернется вложенная в стоимость акции сумма денег (чем быстрее она вернется, тем лучше). И в результате инвесторы приходят к решению о покупке той или иной акции.

Выбор инвестиционного портфеля ценных бумаг заключается прежде всего в правильно сформулированной стратегии, в соответствии с которой необходимо:

- выбрать компании с хорошими фундаментальными показателями, т. е. с растущими прибылями, дивидендами, объемами продаж и т. д.;

- дождаться падения рынка;

- купить акции и расставить «стоп-приказы»;

- постоянно контролировать финансовые квартальные отчеты выбранных компаний и следить за поведением акций с помощью технического анализа;

- при появлении признаков финансового неблагополучия какой-либо компании продать ее акции и быть готовым к покупке новых акций.

При выборе стратегии инвестирования факторами, определяющими структуру инвестиционного портфеля, остаются риск и доходность инвестиций. При выборе ценных бумаг факторами, определяющими доходность инвестиций, являются рентабельность производства и перспективы роста объема продаж.

Высокорентабельный бизнес обеспечивает наименьший период окупаемости и создает предпосылки для реинвестирования прибыли в развитие производства. Инвесторов непосредственно интересуют показатели, влияющие на доходность капитала пред-приятия, курс акций и уровень дивидендов. От уровня доходности зависит размер дивидендов по акциям. Для оценки инвестиционного потенциала предприятия имеет значение, за счет каких факторов растет или снижается рентабельность капитала. Держателей обыкновенных акций в большей степени, чем уровень дивидендов, интересует курс акций. Курс акций зависит от целого ряда финансовых показателей акционерного общества (не только от уровня,чистой прибыли (дивидендов) на одну акцию). Иногда низкий уровень дивидендов по акциям связан с необходимостью использовать в данном периоде прибыль для развития производства. Это может означать, что в последующие периоды дивиденды могут быть достаточно высокими.

Все это множество факторов необходимо учитывать для оценки потенциала инвестиций в ценные бумаги.

Формирование портфеля ценных бумаг может осуществляться с помощью различных методов и теорий. Подбор ценных бумаг может реа- лизовываться как на основе анализа рынка ценных бумаг, рассмотренного в предыдущей главе, так и на основе теории «ходьба наугад».

Рейтинг компании и ценных бумаг влияют на формирование портфеля ценных бумаг. Выбор компаний для инвестирования можно осуществлять на основе фондовых индексов. Компаниям попасть в индекс нелегко и очень почетно, что уже дает некоторую гарантию безопасности инвестирования. В индекс может входить большое число компаний различных отраслей экономики, что позволяет выбрать требуемую компанию. Выбор начинается с анализа тех компаний, у которых в последние годы выросли выплаты дивидендов. Высокие дивиденды означают для компаний возможность отдать часть прибыли своим инвесторам, что указывает на наличие некоторого свободного капитала.

Еще более простым способом составления портфеля ценных бумаг является метод Майкла О'Хиггинса и Гарднеров. Этот метод, используемый для уменьшения инвестиционного риска, позволяет осуществлять выбор компаний за короткое время и не требует анализа большого числа экономических показателей. Суть метода заключается в выборе сразу нескольких компаний, которые выявляются по следующей схеме:

- Найти десять компаний, выплачивающих максимальные дивиденды в процентах относительно текущей цены акций. Перечень компаний черпается из промышленного индекса Доу Джонса. Для этих компаний характерны высокие выплаты дивидендов в течение

очень длительного времени. Цены на их акции хотя и подвержены колебаниям рынка, но растут из года в год. - Из этой группы оставить пять компаний с наименьшей ценой акций.

- Убрать одну компанию с минимальной ценой акций, оставив из первоначального списка четыре компании.

- Разделить свой инвестиционный капитал на пять равных частей.

- 2/5 капитала вложить в компанию с самыми дешевыми акциями.

- Оставшиеся 3/5 капитала разделить поровну между тремя остальными компаниями из списка.

- Вычислить количество акций компании, которое соответствует выделенным на нее денежным средствам, и купить эти акции.

Таким образом формируется инвестиционный портфель, который не следует менять в течение года. Через год можно пересмотреть портфель, применяя прежнюю схему. Если новый список не соответствует старому, то следует провести замену, а затем ежегодно повторять эту процедуру. Но инвестору надо быть очень осторожным, не исключено, что, выбрав компании в следующем году тем же способом, он получит прибыль не большую, а меньшую, чем рост рыночного индекса.

Данный метод является самым простым и эффективным в формировании портфеля ценных бумаг. Хотя он не учитывает принадлежности компании к какой-либо отрасли, но это способствует разнообразию инвестиционного портфеля.

Аналогом этого метода является метод, предложенный Н. Д. Эриашвили и Н. Г. Каменевой. Вместо индекса Доу Джонса здесь используется индекс «ЮНИТИ», который содержит промышленные компании, предприятия, фирмы, акции которых представлены на российском фондовом рынке. Выбор осуществляется не из 10, а из 11 компаний, оставляют не 4, а 5 компаний. Капитал делится на 5 частей: 2/5 капитала вкладывают в компанию с самыми дешевыми акциями, а оставшиеся 3/5 капитала разделяют поровну между четырьмя (а не тремя) остальными компаниями из списка. Вычисляют количество акций компании, которое соответствует выделенным на нее деньгам, и покупают эти акции. Образованный портфель не пересматривают в течение полугода. Через полгода можно пересмотреть портфель, применив прежнюю методику. Если новый список не соответствует старому, то следует внести необходимые изменения, а затем повторять эту процедуру.

Кроме указанных методов формирования портфеля ценных бумаг есть и другие. Однако любой метод, который прекрасно работал в прошлом, может внезапно перестать действовать. Поэтому инвестору еле- дует очень внимательно и серьезно относиться к выбору метода формирования портфеля, чтобы не потерять то, что имеешь.

Главная задача инвестора при формировании портфеля ценных бумаг заключается в нахождении оптимального соотношения между риском, доходом и ликвидностью, которое позволило бы выбрать оптимальную структуру портфеля. Этой цели служат различные модели.

Модель Марковитца

Данная модель определяет показатели, характеризующие объем инвестиций и риск, и позволяет сравнить между собой различные альтернативы вложения капитала. Марковитц разработал очень важное для современной теории портфеля ценных бумаг положение: совокупный риск портфеля можно разделить на две составные части. Первая — это систематический риск, который нельзя исключить и которому подвержены все ценные бумаги практически в равной степени. Вторая — это специфический риск, который имеется у каждой конкретной ценной бумаги и которого можно избежать, управляя портфелем ценных бумаг. Разделение риска на составляющие дает любому инвестору возможность проанализировать ценные бумаги со всех сторон и определить их сильные и слабые стороны при формировании портфеля.

Данная модель определяет показатели, характеризующие объем инвестиций и риск, и позволяет сравнить между собой различные альтернативы вложения капитала. Марковитц разработал очень важное для современной теории портфеля ценных бумаг положение: совокупный риск портфеля можно разделить на две составные части. Первая — это систематический риск, который нельзя исключить и которому подвержены все ценные бумаги практически в равной степени. Вторая — это специфический риск, который имеется у каждой конкретной ценной бумаги и которого можно избежать, управляя портфелем ценных бумаг. Разделение риска на составляющие дает любому инвестору возможность проанализировать ценные бумаги со всех сторон и определить их сильные и слабые стороны при формировании портфеля.

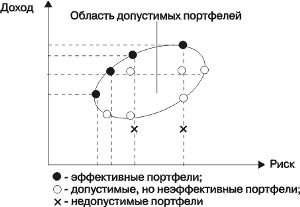

При помощи разработанного Марковитцем метода критических линий можно определить область допустимых портфелей, выделить недопустимые и эффективные портфели. Эффективные портфели — это портфели, содержащие минимальный риск при заданном доходе или приносящие максимально возможный доход при заданном уровне риска, на который может пойти инвестор.

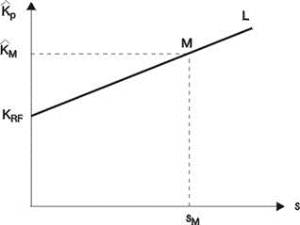

Теория, разработанная Марковитцем, дает возможность инвесторам измерять уровень риска и определять эффективные портфели, но она не конкретизирует взаимосвязь между уровнем риска и требуемой доходностью. Данную взаимосвязь определяет модель оценки доходности финансовых активов (САРМ), разработанная Дж. Линтером, Я. Мойс- сином и У. Шарпом. Модель САРМ основана на следующих допущениях: наличие идеальных рынков капитала; отсутствие налогов, операционных издержек и т. п. Согласно этой модели, требуемая доходность для любого вида рисковых активов представляет собой функцию трех переменных: безрисковой доходности, средней доходности на рынке ценных бумаг и индекса колеблемости доходности данного финансового актива по отношению к доходности на рынке в целом.

Теория, разработанная Марковитцем, дает возможность инвесторам измерять уровень риска и определять эффективные портфели, но она не конкретизирует взаимосвязь между уровнем риска и требуемой доходностью. Данную взаимосвязь определяет модель оценки доходности финансовых активов (САРМ), разработанная Дж. Линтером, Я. Мойс- сином и У. Шарпом. Модель САРМ основана на следующих допущениях: наличие идеальных рынков капитала; отсутствие налогов, операционных издержек и т. п. Согласно этой модели, требуемая доходность для любого вида рисковых активов представляет собой функцию трех переменных: безрисковой доходности, средней доходности на рынке ценных бумаг и индекса колеблемости доходности данного финансового актива по отношению к доходности на рынке в целом.

Согласно САРМ зависимость между риском и ожидаемой доход-ностью графически можно описать с помощью линии роста капитала.

Модель выравненной цены или модель арбитражного ценообразования

В данной модели ожидаемый доход акции зависит от множества факторов. Используя арбитражную стратегию, можно избежать неравновесия на рынках наличных денег и в отношениях между рынками наличных денег и фьючерсными рынками.

На практике очень трудно выяснить, какие конкретные факторы риска нужно включать в модель. В настоящее время в качестве таких факторов используют следующие показатели: развитие промышленного производства, изменение уровня банковских процентов, инфляции, риска неплатежеспособности конкретного предприятия и т.д.

В целом любые модели инвестиционного портфеля являются открытыми системами и, соответственно, могут дополняться и корректироваться при изменениях условий на финансовом рынке. Модель инвестиционного портфеля позволяет получить аналитический материал, необходимый для принятия оптимального решения в процессе инвестиционной деятельности.

Определив для себя структуру портфеля, инвестор занимает по отношению к рынку как бы статическую позицию и может сохранять ее достаточно долго, если сам рынок сохраняет общую динамику и внутренние пропорции. Вместе с этим при резких изменениях в рыночной ситуации или неожиданных сдвигах в доходах и курсах конкретных бумаг, инвестор может срочно откорректировать свой портфель с помощью широчайшего арсенала способов, в том числе предоставляемых опционными сделками и их сочетаниями с короткими или длинными позициями по отдельным бумагам.

То, что курс акций подвержен частым колебаниям, которые далеко не всегда адекватны реальным изменениям в делах компании-эмитента, известно всем. Поэтому многие спекулянты пытаются вовремя воспользоваться такими недолгими ситуациями. Вместе с этим существует мнение, что на рынке всегда есть бумаги с устойчиво завышенными или заниженными ценами. Имеются в виду не внезапные скачки курсов, а продолжительные ценовые несоответствия. Такая гипотеза эквивалентна утверждению о том, что средняя цена отдельных бумаг, рассчитанная за достаточно длительный прошедший период, была выше или ниже "правильной". Однако понятие "правильная" цена для каждой ценной бумаги и инвестора может иметь весьма различное значение.

Получение математической оценки состояния портфеля на разных этапах инвестирования при учете влияния различных факторов делает возможным непрерывно управлять структурой портфеля на каждом этапе принятия решения, т.е., по сути, управлять рисками.